2023年已过半,年中之际,一系列“降息”新闻映入眼帘。降息意味着什么?它又会如何影响我们的生活与投资?本文有幸邀请到拥有5年机构资金管理经验的兴证全球金牛固收团队基金经理王健女士,与您一同探讨利率那些事。

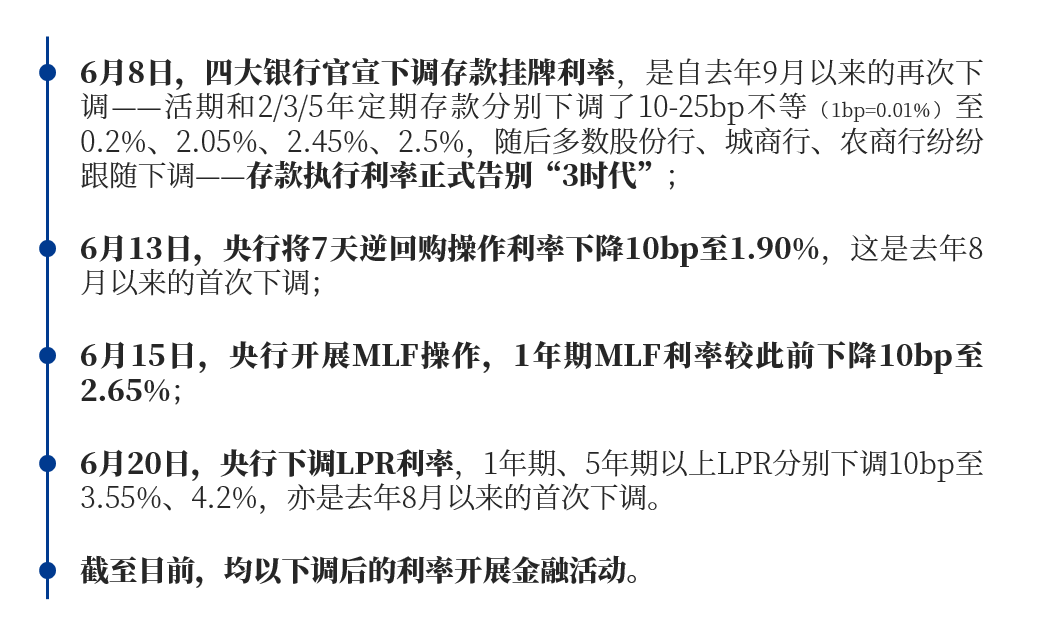

先来回顾本轮年中“降息”时间线。

以上这些利率分别是什么?它们间又有什么联系?在了解降息的影响前,我们先来梳理几个概念。

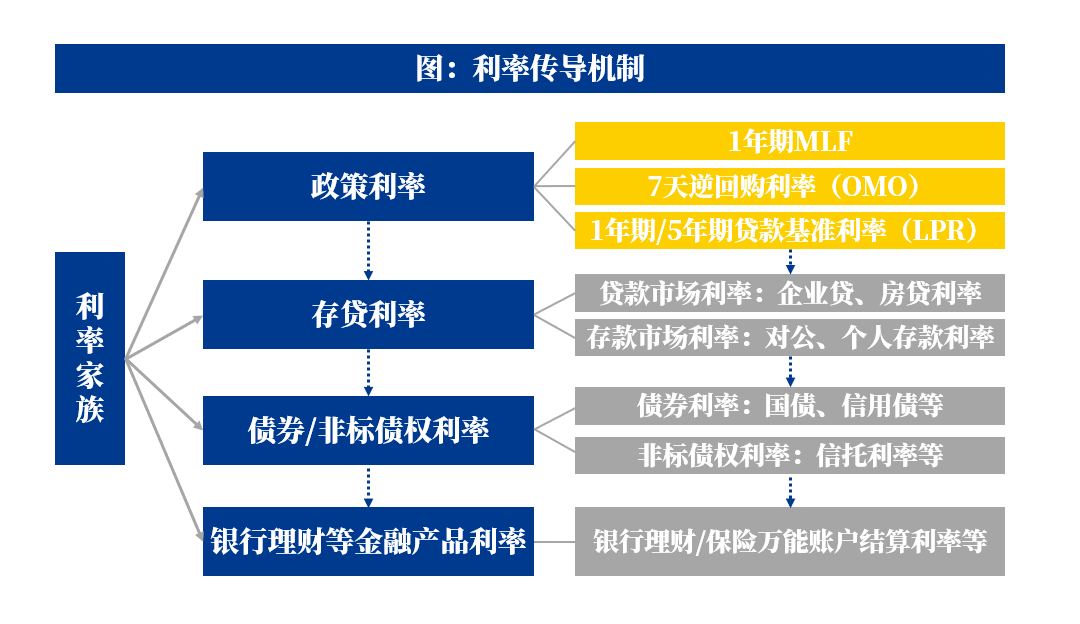

利率家族的成员与联系

首先,存款利率大家都很熟悉,它们由商业银行设定,决定了我们的日常存款所获的收益。

而“正逆回购、MLF、LPR”这些名词大家可能有些陌生,它们源于央行(中国人民银行)的决策指导,是国家货币政策传导机制上的环节元素。

央行可以通过“正逆回购、MLF”操作来直接或间接地控制市场上的货币供应量,从而调控宏观经济:

正/逆回购本质近似于抵押贷款。逆回购代表央行借钱给其他银行们,从而增加市场的货币供给量,正回购反之,它是央行实行公开市场操作(OMO,Open market operations)的方式之一。

OMO的期限一般较短,以7天或14天为主,因此OMO利率被称为短期政策利率,而中期政策利率则有另一个名字。

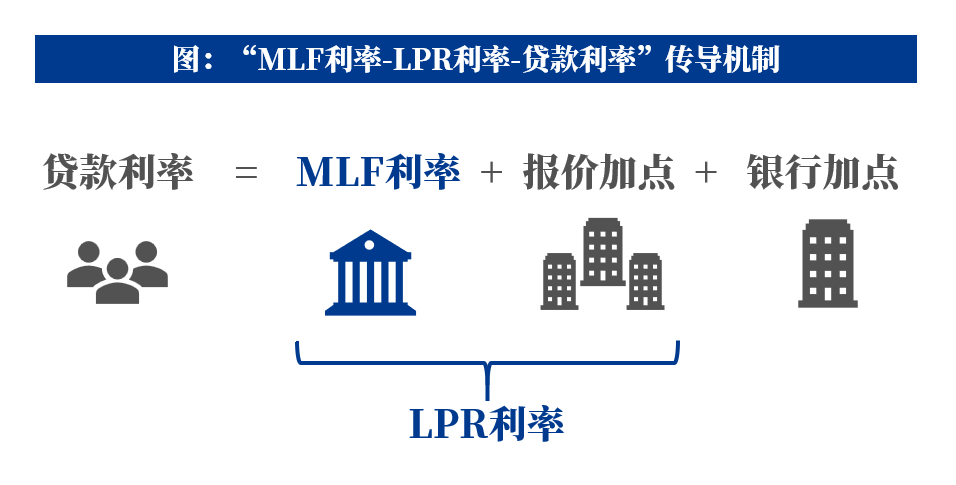

MLF名为中期借贷便利(Medium-term Lending Facility),业内俗称“麻辣粉”,是央行向符合条件的银行(部分商业银行、政策性银行)出借中期资金的操作,期限通常在三个月及以上,常见的是1年期。

利率代表的是资金的价格,因此逆回购利率、MLF利率可视为各银行向央行“借钱”所要支付的利息,决定了各银行的“成本”。

另一边,LPR名为贷款市场报价利率(Loan Prime Rate)是各银行为实体经济贷款的参考利率,决定了银行的收入端。LPR分为1年期和5年期以上两个品种——前者主要影响是消费贷和企业贷,后者主要影响的是房贷。

LPR由18家银行在MLF的基础上报价得出,因此央行调整MLF自然会影响LPR,而LPR经过各银行加点后又形成了我们个体或企业日常接触到的贷款利率。

如我们所知,银行的主要职能是吸收存款、发放贷款——存款是银行的负债,贷款则是银行的资产;存贷利差是银行的主要收益来源——存款利率决定了支出,贷款利率决定了收入。

因此,本轮存款端和贷款端利率的双双下调,将分别如何影响我们?

央行降息:微观动能与宏观信号

首先说说贷款端的利率下调。

央行下调MLF利率后,引来了LPR(贷款市场报价利率)的如期下调。

对此,兴证全球基金固定收益部基金经理王健认为:“首先,LPR的降低,对于个人和企业而言,意味着贷款所需付的利息下降,有助于促进信贷端和需求端的回暖。”

对于老百姓,未来以LPR计价的房贷、车贷更低了,就可能有更多的钱用来消费;对于企业,优惠的贷款利率使得借钱更容易,有望预留更多的钱用来投资。

“另一方面,央行降息也释放了‘稳增长+促内需’的宏观信号,传递了自上而下促进经济企稳向好的支持。”

央行降息也被视为是货币宽松政策的延续,而政策释放与信心提振往往是一个循序渐进的过程。6月16日国常会也同样强调,需采取更加有力的措施,增强发展动能,优化经济结构,推动经济持续回升向好。

“今年以来,经济环境整体处于‘弱复苏’已成共识,此时宏观层面的加持,一定程度上有助于复苏趋势的延续。在货币宽松的环境下,相对充裕的流动性能为债市营造一个温和向好的土壤。”

本轮降息出台后,对市场带来了什么影响?市场是投资者投票的结果,也是对预期的反映:“今年以来,债券市场表现较好。5月份市场已经在交易降息预期,所以当降息真正落地之后,债市呈现出了较为明显的止盈情绪”,王健表示“本轮降息在幅度上基本符合大家的预期,在时点上有一点超预期。”

预期差是市场波动的来源之一。这或许能一定程度上解释,为什么当一个看似利好的消息出台后,带来的不是理想中的“普涨”,而是部分债基出现了小幅的波动:“央行提供的是基准利率,而市场利率每天会受到多重因素的影响,波动是投资中的常态。长期维度我们将持续关注降息对于经济的促进作用,例如个人和企业的中长期贷款需求的边际变化等,都会对债券市场带来波动。”

存款利率下调:长期通道与精细化演变

另一边,年中商业银行也下调了存款利率10-25bp不等(1bp=0.01%),是自去年9月以来的又一次下调。

作为银行的支出端,存款利率的下降有望让银行“轻松一些”:“存款利率下降会帮助缓解银行净息差(=利息收入-利息支出)收窄的压力,进而有助金融系统长期的稳健经营。”

而对于个人,存款利率会影响我们的存款收益,但王健认为投资者不用特别焦虑:“利率的涨跌由供需决定,当市场出现了好的投资机会,资金的需求开始增强,利率作为资金的价格,也会有向上调整的空间。起落常有,家庭理财还需根据自身的收入支出、风险偏好等情况,来做合理的安排。”

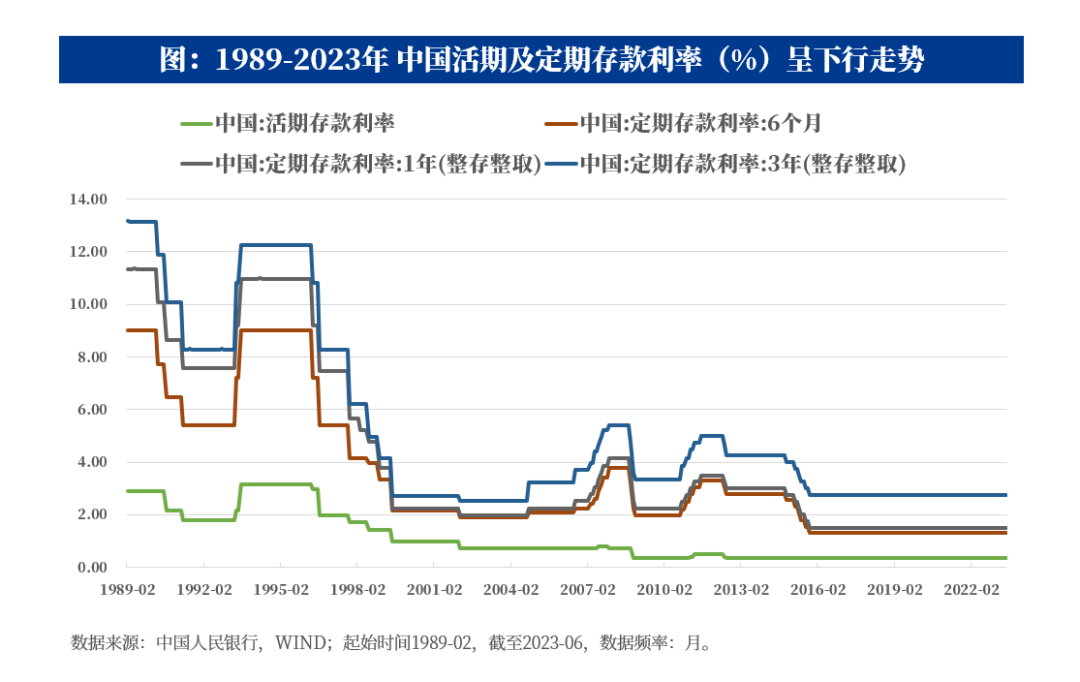

放眼更长维度,我们或置身于利率中枢下移的大趋势中。根据中国人民银行数据,1-3年定期存款基准利率从90年代的10%左右水平,下降到了如今2%上下区间。

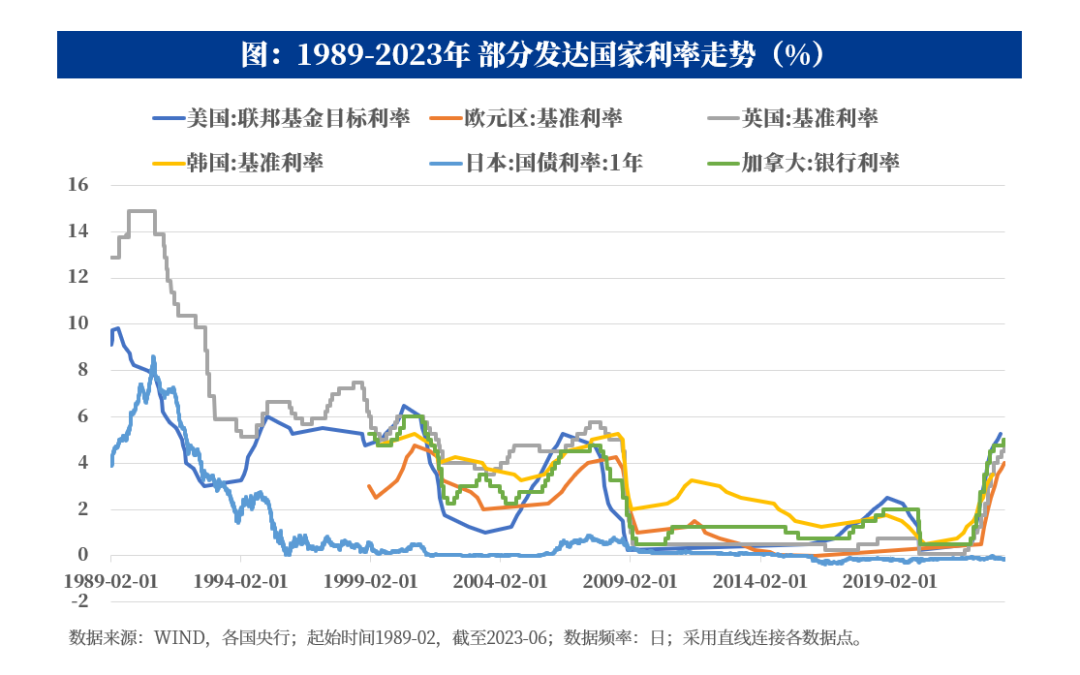

纵观全球,利率长维度下行的路径并非鲜闻。诸多发达国家在过往数十年内,也历经了利率中枢下移的走势。

“利率趋势一般由所处国家的经济周期决定”,对以上现象,王健认为,“在数十年的长周期中,当一个国家的经济从高速增长的成长期走向成熟期,伴随着经济增速的放缓,社会的投资回报率边际下降,那么大概率会出现利率中枢下移的情况。”

“当前时点,虽然我国名义利率(=实际利率+通胀水平)正处下行,但从全球视角来看,相比此刻正遭受通胀困扰的部分欧美国家,我国的实际利率(=名义利率-通胀水平)仍处于一个相对较高的位置。”

在长期利率下行的背景下,王健也感知到,这意味着投资者需要以“更精细化的管理”来进行资产的选择:

对于基金经理来说,意味着需要更悉心挖掘有价值的底层资产;

对于老百姓来说,需要“货比三家”来寻找性价比更高的理财方式;

同时市场也更加会重视风险与收益的匹配——在净值化、规范化的市场下,‘低风险-高收益的免费午餐’或已成为过去式。

【互动福利】

“降息了,你准备如何应对?”

在评论区谈谈你的见解或家庭理财启示

同时点击右下角“点赞”与“在看”

我们将从中抽取精彩留言赠送8.88元红包

(信息收集仅供活动之用,本活动最终解释权归兴证全球基金所有,活动截至7月10日17时)